災害発生時における初動対応の税務 関西大学商学部教授 石田和之

地方自治

2024.01.09

令和6年能登半島地震により被災された皆様へ

令和6年1月1日に発生した能登半島地震とそれに引き続く地震活動等によって被害に遭われた皆様へ衷心よりお見舞い申し上げますとともに、犠牲になられた方々とご遺族の皆様に対し、深くお悔やみを申し上げます。

以下では、災害対応にあたられる皆様にお役立ていただければと思い、月刊「税」2022年11月号に掲載した特集を基にした記事を掲載いたします。

また、最新情報として総務省、国税庁等から発出されている情報を掲載いたしますので、併せてご確認ください。

①令和6年能登半島地震による被災者に対する減免措置等について(総務省、令和6年1月9日)

https://www.soumu.go.jp/main_content/000921817.pdf

➁令和6年能登半島地震により被害を受けた土地及び家屋に係る令和6基準年度向け評価等について(総務省、令和6年1月16日)

https://www.soumu.go.jp/main_content/000923213.pdf

③令和6年能登半島地震に関するお知らせ(国税庁)

https://www.nta.go.jp/taxes/shiraberu/saigai/r6/noto/index.htm

④国税庁 災害関連情報

https://www.nta.go.jp/taxes/shiraberu/saigai/index.htm

改めて、被災地の皆様のご無事と、一日も早く普段の生活に戻られることを心よりお祈り申し上げます。

月刊「税」編集局

※本記事は、月刊「税」2022年11月号の特集「自治体における災害初動税務」を基に作成しています。

1はじめに

本稿は、大規模災害が発生した際の税務行政について、特に初動対応のあり方を中心に、いくつかの論点を示しながら、そのあり方について述べる。

いざ大規模災害が発生すると、知事・市町村長を本部長とし、危機管理部局を中心にした全庁的な災害対策本部が立ち上げられる。まずは住民の安否確認に対応しながら、そのときにはすでに用意されているであろう避難所には避難してきた住民があふれているだろうからそれにも対処しながら、地域の被害状況も確認する。人手も足りないことだろうから、他の自治体に応援も要請する。被害が広域にわたるときには、近隣市町村や都道府県間での情報共有や連絡調整も欠かせない。

災害対応は、各担当部局のそれぞれにある。学校は、まずは児童・生徒の安全を確保するし、教育委員会では明日から学校をどうするかを調整する。保護者への案内も必要である。建設関係の担当部課は道路を確認するだろうし、上下水道部局は上下水道をチェックする。

税務課の災害対応は、被災者(納税義務者)への配慮が一方にあり、他方には、適正な賦課徴収を維持することがある。災害対応で現場も混乱しているだろうし、各種の特例措置(既存の特例措置の適用だけではなく、災害の規模によっては新たに設けられるかもしれない)のために不慣れなことも多いかもしれないが、だからといって、賦課徴収に公平を欠くようなことは許されない。難しい場面に直面することもあるだろうが、そんなときこそ、税務行政に関わる者同士、情報共有しながら協力して、乗り切っていきたい。

災害に対する税務の対応は、基本的には、地方税法と「災害被害者に対する地方税の減免措置等について」(平成12年4月1日自治税企第12号各都道府県知事あて自治省事務次官通知。以下では、「総務省通知」という)がある。自治体では、通常、「総務省通知」に基づく減免のために、災害減免条例を定めているはずである。「総務省通知」(あるいは、災害減免条例)は、取扱い例を示した技術的助言であるが、国税における災害減免法に対応する位置付けである。

災害発生時には、災害救助法、被災者生活再建支援法、特定非常災害の被害者の権利利益の保全等を図るための特別措置に関する法律(特定非常災害特別措置法)、激甚災害に対処するための特別の財政援助等に関する法律(激甚災害法)など、普段は見慣れない法が登場する。税務行政(に限るわけではないが)の現場では、普段からいくつかの法を横断的に駆使して業務を遂行しているところであるが、災害時には特に注意したい。

税務における災害対応は、徴収猶予、期限の延長、減免の3種が基本である。以下では、地方税法、「総務省通知」によるこれらの定めを中心に、関連する対応として住家被害認定調査や罹災証明書に関連する業務にも触れながら、地方税における災害対応のあり方を整理する。

2地方税の期限の延長

地方税法は、総則において、期限の延長を次のように定めている。

(災害等による期限の延長)

地方税法第20条の5の2

地方団体の長は、災害その他やむを得ない理由により、この法律又はこれに基づく条例に定める申告、申請、請求その他書類の提出(審査請求に関するものを除く。)又は納付若しくは納入に関する期限までに、これらの行為をすることができないと認めるときは、次項の規定の適用がある場合を除き、当該地方団体の条例の定めるところにより、当該期限を延長することができる。

これは、「災害その他やむを得ない理由」によって期限までの納付等ができない場合に、その期限を延長する旨の規定である。その他の事由には疾病、交通の途絶等も含まれている。ここでは、延期の期間についての明記はないが、国税通則法の規定(11条)に準じて、その理由がなくなった日から2ヶ月以内が目安とされている。「総務省通知」は、2ヶ月という期間を次のようにして明記している。ここで留意したいのは、2ヶ月の期間の始まりは、災害がやんだ日からであり、災害の発生した日からではないことである。ただ、実際には、大規模災害の場合、災害のやんだ日の特定が困難であることもある。少なくとも、やんだ日がわかるのは、やんだ後である。

災害被害者に対する地方税の減免措置等の取扱い例

第1 期限の延長に関する取扱い例

地方税法第20条の5の2第1項の規定に基づき、地方団体の長が期限の延長を行うに当たりよるべき条例を定める場合には、次によることとする。

(1)災害により、法第20条の5の2第1項に規定する期限までに同項に規定する申告等の行為をすることができないと認められる者が地方団体の全部又は一部の地域にわたり広範囲に生じたと認められる場合には、地方団体の長は、職権により地域及び災害がやんだ日から2月以内の期日を指定して画一的にその期限を延長することができるものとする。 (2)(1)の場合を除き、個別的事例ないし、狭い範囲内の事例については、地方団体の長は、納税者又は特別徴収義務者の申請に基づき、災害がやんだ日から2月以内の期日を指定してその期限を延長することができるものとする。

期限の延長は、災害発生時の最初の対応である。その後、徴収猶予を検討することになる。

3地方税の徴収猶予

地方税法は、期限の延長と同様に総則において、徴収猶予を次のように定めている。

(徴収猶予の要件等)

地方税法第15条

地方団体の長は、次の各号のいずれかに該当する事実がある場合において、その該当する事実に基づき、納税者又は特別徴収義務者が当該地方団体に係る地方団体の徴収金を一時に納付し、又は納入することができないと認められるときは、その納付し、又は納入することができないと認められる金額を限度として、その者の申請に基づき、一年以内の期間を限り、その徴収を猶予することができる。

(1)納税者又は特別徴収義務者がその財産につき、震災、風水害、火災その他の災害を受け、又は盗難にかかつたとき。 (2)~(5)略

徴収猶予は、災害を理由とする担税力の喪失だけではなく、病気や休業・廃業、交通事故等によるもの含めて、徴収を猶予することの要件を定めている。災害は、徴収を猶予することができる理由のひとつということになる。猶予期間は、原則として1年以内、理由があってこれを延長したとしても最長で2年以内である。これは、国税通則法に定める徴収猶予の期間と同様である。

猶予は、あくまでも猶予であり、税負担を軽減するものではない。猶予期間の上限を定めるのは、最長2年間の猶予をもってしても支払うことができないような損害を被ったとすれば、猶予ではなく、減免の適用を検討すべきということである。

「総務省通知」は、徴収猶予について、次のように定めている。

災害被害者に対する地方税の減免措置等の取扱い例

第2 徴収の猶予に関する取扱い例

納税者又は特別徴収義務者がその財産について災害を受けた場合において、その事実に基づき、その地方団体の徴収金を一時に納付し、又は納入することができないと認められるときは、地方団体の長は、法第15条の規定により、その者の申請に基づき、適宜その徴収を猶予する。なお、法人の道府県民税、事業税及び市町村民税については、減免をしないこととし、徴収の猶予の措置によるものとする。また、固定資産税については、固定資産そのものの損害を生じない冷害、凍霜害等の農作物に係る被害を受けた場合には、その性格にかんがみ、原則として、徴収猶予の措置を講ずる。

法人住民税と法人事業税、そして固定資産税の特定の場合には、減免ではなく、徴収猶予で対応する旨が示されている点に注意されたい。法人住民税・事業税で減免しないこととしているのは、個人と法人では性格が異なるからである。しかし、これはあくまでも原則としてこのような考え方ということであり、地方税法上、法人に対してまったく減免できないのかといえば、そうではない。実際、災害の規模によっては、法人住民税・事業税に減免と適用することもある。また、「冷害、凍霜害等の農作物に係る被害」ということで言えば、その被害の状況に応じて、個人住民税は減免される。

期限延長と徴収猶予が地方税法の総則で定められているのは、国税がこれらを国税徴収法で定めていることに対応している。実際には、期限延長や徴収猶予がなされる場合には、地方税だけではなく、国税でも併せて実施されることになるだろうし、住民(被災者)にしてみれば、ある税が国税であるか、それとも地方税であるかといった区別はあいまいなこともある。市町村の税務課であったとしても普段から所得税の確定申告などの対応も行っており、国税の対応にも配慮することは災害時だけの特別なことではないだろう。しかし、住民は、被災することによって、普段は意識しなかった税のことに直面することがある。また、おそらくは、多くの場合、税務課職員よりも、住民の方が災害時の税に直面した経験が浅い。いつも以上に丁寧な住民対応が、結果として、混乱を抑えることにもつながると思われる。

4罹災証明書の交付

期限の延長や徴収猶予は、個別の被害状況の調査をする前であっても、例えば、地域を定めて画一的に実施することが可能である。これに対して減免は、その前段として、被害状況の調査が必須であり、基本的には、被災者ごとの個別の対応である。

特に大規模災害時の被害状況の調査に関する業務に、罹災証明書の交付がある。罹災証明書は、被災者支援で要となる書類であり、地方税の軽減だけに利用されるわけではない。被災者は、生活再建のための様々な支援を受ける場面で罹災証明書が必要とする。税務課職員は、多くの場合、この罹災証明書作成のための被害状況の調査で中心的な役割を担う。

罹災証明書の交付は、災害対策基本法で次のように定めている。

(罹災証明書の交付)

災害対策基本法第90条の2

市町村長は、当該市町村の地域に係る災害が発生した場合において、当該災害の被災者から申請があつたときは、遅滞なく、住家の被害その他当該市町村長が定める種類の被害の状況を調査し、当該災害による被害の程度を証明する書面(次項において「罹災証明書」という。)を交付しなければならない。

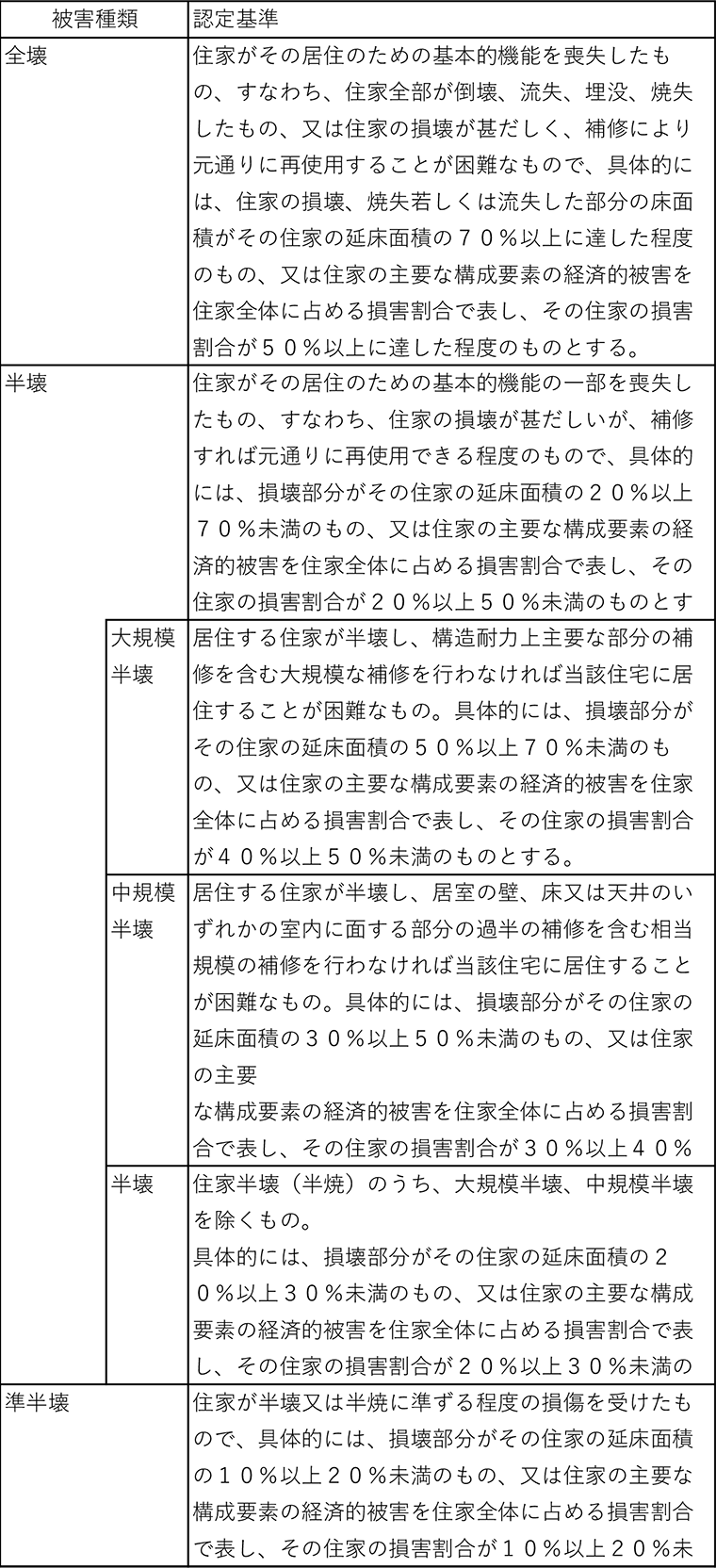

資料1 災害の被災認定基準

(注)1 住家とは、現実に居住のため使用している建物をいい、社会通念上の住家であるかどうかを問わない。 2 主要な構成要素とは、住家の構成要素のうち造作等を除いたものであって、住家の一部として固定された設備を含む。 3 下線は筆者による。 出典:「災害の被害認定基準について」(令和3年6月24日付府政防670号内閣府政策統括官(防災担当))より、抜粋して作成。

これは、罹災証明書を遅滞なく交付することを市町村長に義務付ける規定である。そのためには、当然、平時から被害認定調査の実施体制を整えておくことも必要である。

「遅滞なく」の趣旨について、「災害に係る住家被害認定業務実施体制の手引き」(令和5年3月、内閣府(防災担当)、以下では「手引き」という)(4ページ)は、次のように説明している。

「本条に規定する「遅滞なく」とは、こうした準備を前提として、住家被害等の調査の実施や罹災証明書の交付に通常要する時間を、特段の理由なく超過することがないことを求める趣旨です。」

ここでは具体的な期間は例示されていないが、「手引き」が示す「災害発生から被災者支援施策実施に至るまでの流れ」(9ページ)では、「※発災から1か月以内を目途に初回の調査を実施し、罹災証明書を交付」と記されている。つまり、初回の罹災証明書の交付までの期間は1ヶ月程度を想定して、平時から実施体制を整えておくべきということである。

罹災証明書の様式は、「罹災証明書の様式の統一化について」(令和2年3月30日府政防第737号内閣府政策統括官(防災担当)通知)によって、現在では統一様式を用いることが推奨されている。住家被害認定調査が自治事務に属することからすれば、これによって市町村がこれまでの慣れ親しんだ罹災証明書の様式を利用することができないわけではないが、それでも、統一様式を利用することのメリットは大きい。統一様式には、各自治体が独自に記載項目を追加するための追加記載事項欄も設けられている。この追加記載事項欄をうまく利用して、統一様式による罹災証明書に切り替えておくことも、平時にやっておくべき準備のひとつである。

例えば、大規模災害の発生時における住家被害認定調査においては、他の自治体からの派遣される職員による応援が欠かせない。当然、応援職員は複数の自治体から派遣された職員で構成される。そのとき、自治体ごとに異なる様式よりも、統一様式による住家被害認定調査や罹災証明書の交付の方が作業がスムーズであることは、容易に想像できる。逆に、派遣されて応援した経験も、統一様式での経験の方が、いざわが町で発災したというときに役立つ。

罹災証明書の交付では、手数料を徴収することができる。「手引き」は、「罹災証明書の交付は、災害により被害を受けた『特定の者』のためにするものであり」(5ページ)として、これを説明している。手数料を徴収するためには条例の定めが必要であるが、実際のところは、多くの自治体で手数料を徴収していないようである。「罹災証明書の交付に係る運用について」(令和2年3月30日事務連絡、内閣府政策統括官(防災担当)付参事官(事業推進担当))によると、令和元年度に発生した主な災害のうち、罹災証明書交付業務を行った市町村で手数料を徴収したのが7市町(4%)、徴収しなかったのが177市町村(96%)である。多くの自治体が、被災者支援という性格からも手数料の徴収に馴染まないと判断したのかもしれない。

罹災証明書では、住家の被害の程度を6区分で認定する。6区分の認定基準は資料1に示すとおりであるが、このうち、「中規模半壊」は、被災者生活再建支援法の改正(令和2年12月施行)を踏まえて、「災害の被害認定基準について」(令和3年6月24日府政防670号内閣府政策統括官(防災担当))によって追加されたものである。これを踏まえて、現在の罹災証明書の統一様式も6区分の被害認定基準である。

5地方税の減免

被災者に対する税務の対応は、まずは期限の延長と徴収猶予であり、減免は、「徴収猶予、納期限の延長等によっても到底納税が困難であると認められるような担税力の薄弱な者等に対する救済措置として設けられる」(固定資産税務研究会編『令和5年度版要説固定資産税』210ページ)ものである。

地方税法は、個別の税目ごとに減免を定めている。

その定め方は、例えば、個人住民税では次のようになる。

(個人の道府県民税又は延滞金額の減免)

地方税法第45条

市町村長が個人の市町村民税又はその延滞金額を減免した場合においては、当該納税者又は特別徴収義務者に係る個人の道府県民税又はその延滞金額についても当該市町村民税又は延滞金額に対する減免額の割合と同じ割合によつて減免されたものとする。

(市町村民税の減免)

地方税法第323条

市町村長は、天災その他特別の事情がある場合において市町村民税の減免を必要とすると認める者、貧困に因り生活のため公私の扶助を受ける者その他特別の事情がある者に限り、当該市町村の条例の定めるところにより、市町村民税を減免することができる。但し、特別徴収義務者については、この限りでない。

他の税目でも、ほとんど同様の定め方であり、ここではただ減免できる旨を定めているだけで、実際にどのくらい減免できるのかは明示されていない。減免の具体的な内容は、「総務省通知」が取扱い例として示している。ただ、「総務省通知」は、減免可能なすべての地方税について減免の方法を例示するわけではない。ここで例示されているのは、個人事業税、自動車税(種別割)、個人市町村民税・個人道府県民税、固定資産税である。自治体が実際に減免を適用するためには条例の定めが必要であり、通常は、この「総務省通知」の取扱い例を基にして、災害減免条例を定めているはずである。

減免では、被害の程度に応じて減免する割合を決める。そのため、減免を適用するためには、まずは被害の程度を調査する必要がある。そのときに罹災証明書を活用できるならば、被災者にとっても、また自治体にとっても、便利である。「総務省通知」は、令和3年4月1日総税企第44号の改正によって、次のようにしてこれを認めている。

災害被害者に対する地方税の減免措置等の取扱い例

第3 減免に関する取扱い例 ※上記1および2の取扱い例によるほか、大規模災害時に迅速な減免認定を行う必要がある場合等においては、災害対策基本法(昭和36年法律第223号)第90条の2に規定する罹災証明書における住宅被害の程度を踏まえた減免基準を設けることも考えられる。

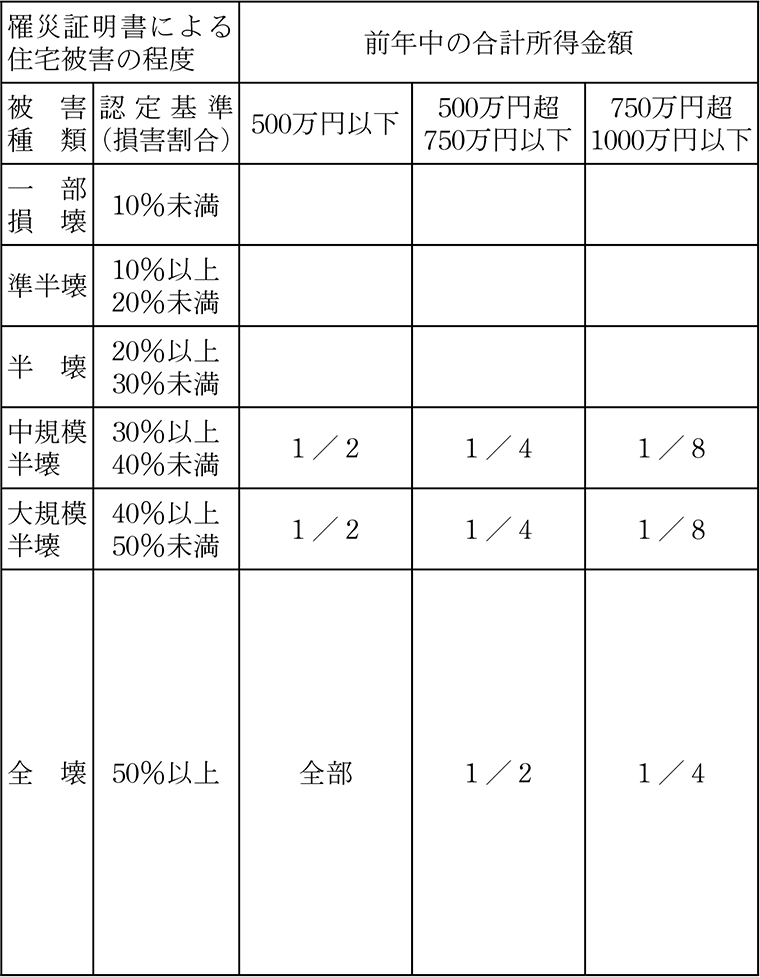

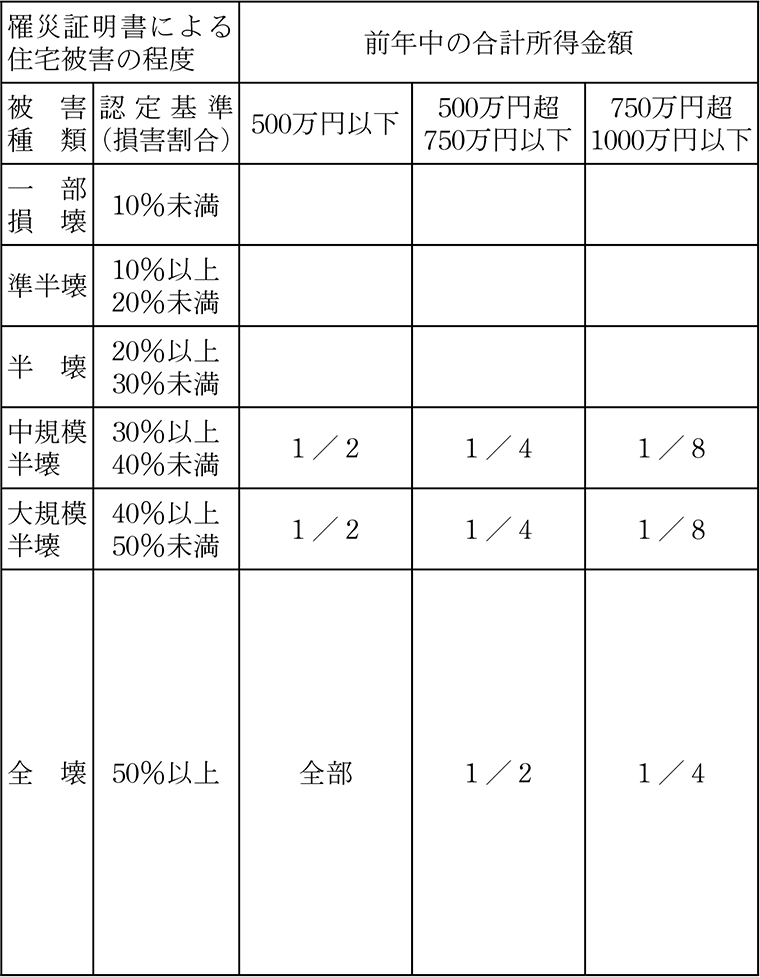

資料2 罹災証明書の利用による住民税の減免基準の例

参考

出典:筆者作成。(参考)は、総務省資料による。

資料2は、罹災証明書を利用して個人住民税を減免するとすればおそらくこんな感じになるだろうと考えて、筆者の作成による基準の例を示している。(参考)は、「総務省通知」の取扱い例による個人住民税の減免と、災害減免法による所得税の減免を示している。

筆者作成による減免基準の例は、「総務省通知」の取扱い例が示す損害程度(30%以上50%未満と50%以上の2区分)をそのまま適用した形になっており、減免割合もこの損害程度に応じて定めている。したがって、「総務省通知」の取扱い例とまったく同じ内容であり、取扱い例からみても違和感のない内容であろう。つまり、ただ罹災証明書を利用したというだけであり、減免の内容は取扱い例のままである。もちろん、このようにするためには、統一様式の罹災証明書を利用していることが前提である。

このように、罹災証明書による住宅被害の程度をそのまま利用して、資料2で示すように「総務省通知」取扱い例のような減免が可能になったのは、罹災証明書の被害認定基準に中規模半壊(損害割合30%以上40%未満)が設けられてから(令和3年6月)である(前節参照)。それまでの被害認定基準では、中規模半壊の区分はなく、代わりに半壊(20%以上40%未満)であった。このときに罹災証明書を利用して減免基準を設けた自治体は、「総務省通知」取扱い例が例示する損害割合との調整を図るのに一工夫を要したのであり、「総務省通知」取扱い例が述べる「罹災証明書における住宅被害の程度を踏まえた減免基準」というのもこの調整を許容する意味を含めた記載である。

現在は、中規模半壊の区分が設けられたおかげで、30%の基準をそのまま反映して減免基準を設けることができる。そうであるならば、なおさら、罹災証明書を利用しない理由はない。「令和2年度個人住民税検討会報告書」(総務省自治税務局市町村税課)によると、罹災証明書を利用することのメリットには、例えば、家屋担当が調査して、住民税担当がまた調査するといった調査の二度手間を省くこともあるようである。

そして、おそらくは、筆者よりも、本稿の読者である税務課職員の皆さんの方が、よりメリットを実感して想像できるはずである。罹災証明書を減免に利用するためには条例改正が必要な場合もあるだろうが、それでもやらない理由はないと思われる。

ところで、「総務省通知」は、すべての地方税について減免の取扱い例を示しているわけではない。法人の道府県民税、事業税及び市町村民税については、減免ではなく、徴収猶予を原則としていることから、当然、減免の取扱い例も示されていない。

ここで、他の地方税の減免方法を確認しておくと、道府県民税は、税率の相違を反映しながら市町村民税と同様の方法で、減免するものとされている。これは、地方税法と「総務省通知」取扱い例の両方に同様の趣旨が明記されている。市町村民税と道府県民税の関係と同様の関係で扱われるのは、固定資産税と都市計画税である。都市計画税は、地方税法において固定資産税と同様の取扱いとする旨が定められており、したがって、固定資産税を減免するときには、自動的に同じ割合で都市計画税も減免することになる。

地方税の中には、そもそも減免の規定がない、つまり減免することを想定していないものもある。例えば、ゴルフ場利用税や地方たばこ税がそうである。確かに、税の性格からして、被災者への救済としてこれらの税を軽減する必要は感じない。

6おわりに

災害発生時の初動対応がスムーズであるためには、平時において体制を整えておくことが必要である。それでも、たとえ体制を整えておいたとしても、発災時には、土地勘もない中で不慣れな対応となる他自治体からの応援メンバーもおり、平時以上の情報共有やコミュニケーションが必要である。そのような中で少しでも迅速な対応を進めるには、基準や手順はできるだけ簡素な方がよい。業務の簡素化は、災害時だけではなく、日常にも有益である。この際、災害への備えを兼ねて、簡素化できる業務を見直してはどうだろうか。