【新刊紹介】入門書を卒業した方にピッタリ! 地方税の滞納整理の実務書『もう悩まない! 地方税滞納整理の実務』黒坂昭一/著(税理士・自治大学校講師)

自治体法務

2019.12.20

(株)ぎょうせいはこのたび、『もう悩まない! 地方税滞納整理の実務』(黒坂昭一/著)を上梓いたしました。「地方税の滞納整理関係の解説書をいろいろと読んできたけれど、いまひとつ実践に生かせない…」そんな悩みを解決できる実務書です。

ここでは、本書の「はじめに」及び「第4章 滞納処分─財産差押え(総則)」の冒頭を抜粋してご紹介したいと思います。(編集部)

『もう悩まない! 地方税滞納整理の実務』―「はじめに」より

地方団体の財政の基盤である歳入は、課税に伴う納付及び徴収があって初めて歳入として確保されます。

このような地方税の徴収に関する手続法としては、地方税法がありますが、多くの取扱いについて「国税徴収法」を準用しています。

この国税徴収法は、債権確保における手続法という側面と私債権との調整、納税者の権利保護を図るという側面を有しています。例えば、国税と地方税、私債権との関係から、国税の優先関係、私債権との優先劣後、地方税との優先劣後など、多くの調整関係の規定、財産差押え等の債権確保手続に関する規定を設けています。

さらに、この徴収における具体的な執行に当たっては、徴収担当職員が徴収の基本法たる地方税法及び国税徴収法のみならず、民法、会社法、その他多くの関連私法等を駆使し、経済実態・取引に即した対応を要求されることから、その対応には大変難しいものがあります。

そこで、このような地方税等の徴収実務において、地方税法及び国税徴収法を少しでも体系的に正しく理解できるよう、具体的な事例、参考となる判決・裁決を織り込み、また、多くの図表を用いた説明、平易な記述により分かり易く解説するよう本書の編纂に努めました。

また、本書は、地方税の徴収に携わる人はもとより、社会保険料等の徴収事務に従事する方々が初めて国税徴収法を学ぶ際の入門書として、読者の皆様に利用していただければ幸いです。

滞納処分─財産差押え

ポイント:まだ完納に至らないケースにおいて、さて、徴税吏員として、次に行うべきことは!

(第4章 滞納処分─財産差押え(総則))

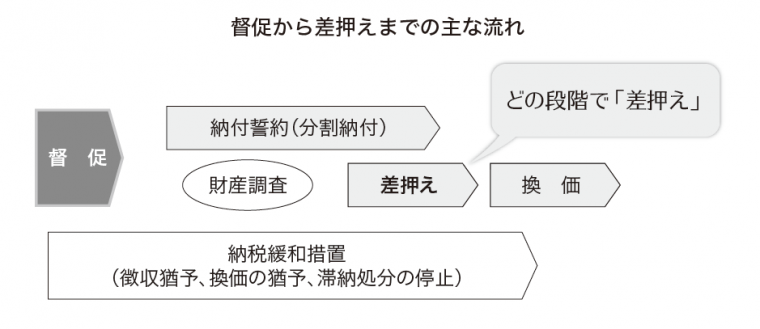

滞納処分は、「督促」から始まります。

督促後、滞納者からの納付申出により分割納付(分納)する場合もありますが、納付がなければ「財産調査」によって滞納者の納付資力等を把握し、滞納処分としての次への方向性を検討する必要があります。

滞納者が納付の誠意を示さず、納付遅延に至っている状況において、滞納処分の次のステップとしての「財産差押え」を検討します。滞納処分の根幹と言えます。

第1 滞納処分の意義等

1 滞納処分の意義

滞納処分とは、納税者が税を任意に完納しない場合に租税債権の強制的実現を図る手続であり、差押え、交付要求(参加差押えを含みます。)、換価、配当等を総称しています(国税徴収法第5章)。

2 滞納処分の性質

⑴ 滞納処分の独立性

滞納処分における各手続は、それぞれ独立した行政処分であり、したがって、差押え、換価、配当等の各処分は独立して不服申立て又は訴訟の対象となります。

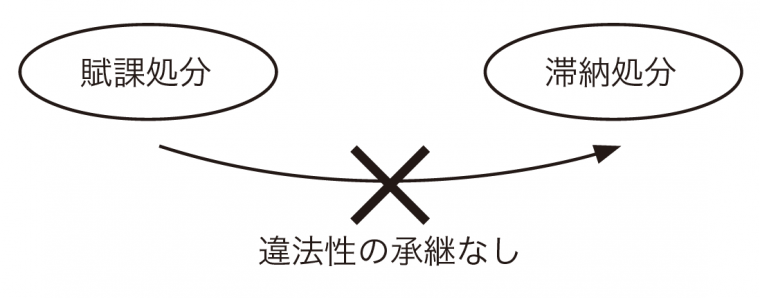

⑵ 違法性の承継

違法性の承継とは、先行の処分が違法であった場合に、その違法性が後行の処分に承継されることをいいます。

先行処分の違法性が承継されると、後行処分に何らの違法がなくても、その先行処分の違法を理由として後行処分もまた違法であるという納税者の主張が許容されることになります。

イ 差押処分の違法性と公売処分

差押処分と公売処分は、「租税債権の強制的実現」という同一目的のために段階的に行われる処分であることから、両者の間には違法性の承継があります。

ロ 課税処分と滞納処分の承継

課税処分は「租税債権を確定させること」を目的とする処分であり、滞納処分は「租税債権の強制的実現」を目的とする処分であって、両者はそれぞれ別個の法的効果を目的とする処分であることから、その間に違法性の承継はありません。

本書の目次

第1章 滞納整理の概説

第1 滞納整理と滞納処分等

第2 滞納整理における徴税吏員の心構え

第2章 滞納整理における徴税吏員の心構え

第3章 納税交渉・応接

第4章 財産調査と質問・捜索等

第1 滞納処分の意義等

第2 督促から差押え

第3 差押えに当たっての留意事項

第4 差押えの効力

第5 繰上徴収

第5章 滞納処分-財産差押え(総則)

第1 差押財産の区分

第2 各財産に共通する手続

第3 動産又は有価証券の差押え

第4 債権の差押え

第5 電子記録債権の差押え

第6 不動産の差押え

第7 自動車・小型船舶の差押え

第8 無体財産権等の差押え・

第9 差押えの解除・手続

第6章 各種財産の差押え等

第1 徴収猶予

第2 換価の猶予

第3 担保

第4 滞納処分の停止

第5 納税の猶予の場合の延滞金の免除

第7章 滞納処分に関する猶予制度等

第1 納税義務の承継

第2 第二次納税義務等

第3 連帯納税義務

第8章 納税義務の拡張

第1 交付要求

第2 参加差押え

第3 破産手続における交付要求等

第9章 交付要求・参加差押え

第1 換価

第2 公売

第3 随意契約

第4 売却決定

第5 代金納付及び権利移転

第10章 財産の換価

第1 換価代金等の配当

第2 地方税の配当の原則及び例外

第3 担保権と地方税の優先

第4 地方税及び国税等と私債権との競合の調整

第11章 換価代金の配当

第1 地方税における審査請求の概要

第2 審査請求の事務手続等

第3 審査請求書提出時等の留意事項

第4 審査請求の「審理手続」における留意事

第5 裁決

第12章 地方税における訴訟

第13章 滞納整理に関する通則的事項

第1 書類の送達・公示送達

第2 延滞金

第3 時効(中断と停止)

著者プロフィール

黒坂 昭一(くろさか・しょういち) 税理士・自治大学校講師

国税職員として国税庁の徴収畑で活躍し、定年退官後は税理士として、東京都の杉並区や昭島市などで、現場の徴収・滞納整理の指導にあたる。自治体主催の徴収・滞納整理関係の研修講師を多数務める。主な著書に『Q&A 実務国税徴収法〈平成29年版〉』(大蔵財務協会、2017年)『Q&A国税通則法詳解』(清文社、2015年)、『Q&Aと解説による新しい換価と納税の猶予制度の実務要点解説』(大蔵財務協会、2016年)、他 多数。月刊「税」や月刊「税理」にも寄稿。