地方公務員のお金のリテラシー

【相続税の基礎知識】計算方法・税率・配偶者控除・評価方法をまとめて解説|地方公務員のお金のリテラシー

地方自治

2025.12.25

相続が発生する前に知っておきたいこと あれこれ(その2)

【相続税の基礎知識】

さて、様々な準備を行った後に、具体的な相続税の計算方法をみていくこととします。

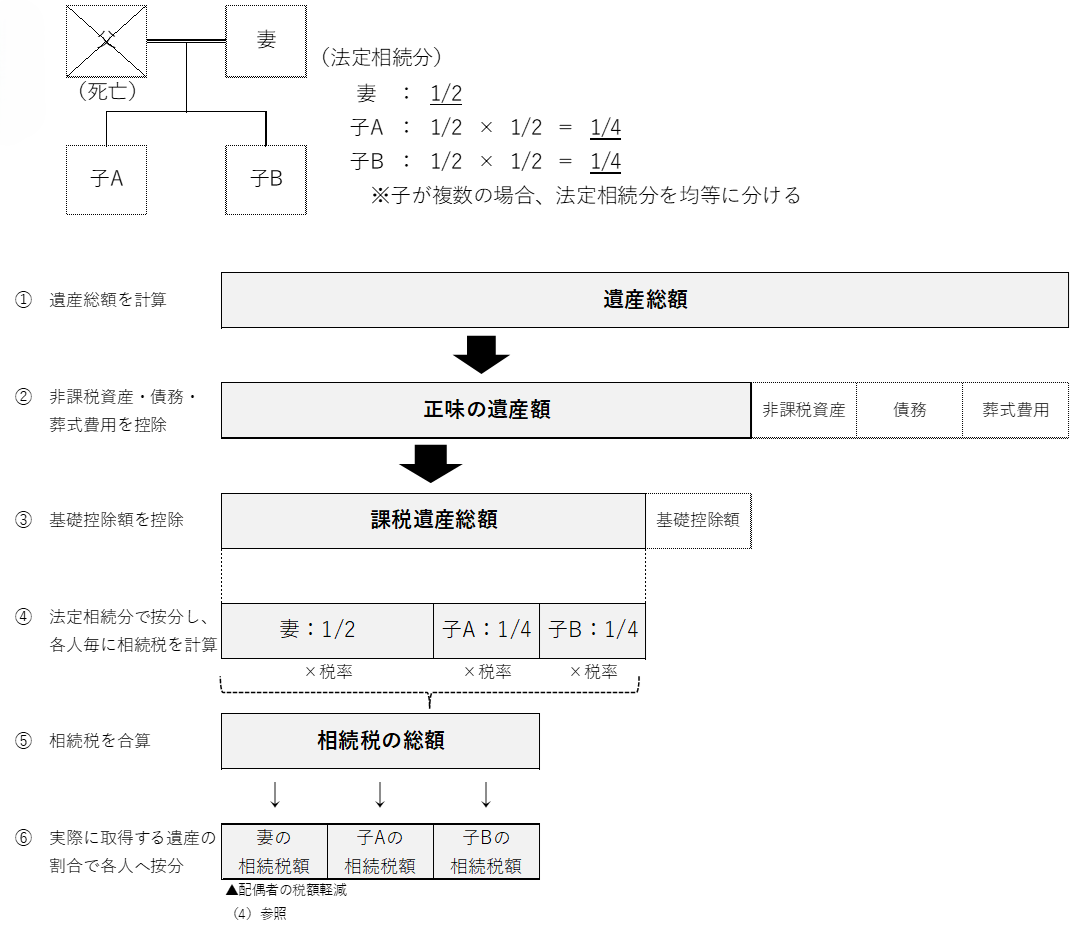

1.相続税の基本的な計算方法は?

相続税額の計算は、各人が相続で実際に取得した財産に直接税率を乗じる方法ではありません。

まず正味の遺産額から基礎控除額※を差し引いた残額を民法に定める相続分により各人へ按分し、そこに税率を乗じて各人毎の相続税額を計算します。そしてその相続税額を一度合算した上で各人が実際に取得する遺産の割合で按分し、各人の納税額を計算します。

※基礎控除額は以下の算式で求めます。

3,000万円 +(600万円 × 法定相続人【下記2を参照】の数)

遺産の分割について、遺言書がある場合は、原則遺言書どおりに分割します。遺言書がない場合は、相続人間で遺産分割協議を行い分割します。なお、遺言書がある場合でも相続人全員が合意すれば遺産分割協議によって分割することも可能です。

【図解】相続税の計算プロセス

【計算例】

図解の家族構成で正味の遺産額が5,000万円と10,000万円のケースを計算します。

正味の遺産額が5,000万円のケース

(取得する遺産は、妻が3,000万円、子が各1,000万円)

基礎控除額

3,000万円 + (600万円 × 3人) = 4,800万円

課税遺産総額

5,000万円 - 4,800万円 = 200万円

法定相続分で按分

妻 :200万円 × 1/2 = 100万円

子A:200万円 × 1/4 = 50万円

子B:200万円 × 1/4 = 50万円

相続税の総額

妻 :100万円 × 10% = 10万円

子A: 50万円 × 10% = 5万円

子B: 50万円 × 10% = 5万円

10万円 + 5万円 + 5万円 = 20万円

各人の相続税額

妻 :20万円 × 3,000万円/5,000万円 = 12万円

→配偶者の税額軽減((4)参照)により0円となる。

子A:20万円 × 1,000万円/5,000万円 = 4万円

子B:20万円 × 1,000万円/5,000万円 = 4万円

正味の遺産額が10,000万円のケース

(取得する遺産は、妻が5,000万円、子が各2,500万円)

基礎控除額

3,000万円 + (600万円 × 3人) = 4,800万円

課税遺産総額

10,000万円 - 4,800万円 = 5,200万円

法定相続分で按分

妻 :5,200万円 × 1/2 = 2,600万円

子A:5,200万円 × 1/4 = 1,300万円

子B:5,200万円 × 1/4 = 1,300万円

相続税の総額

妻 :2,600万円 × 15% - 50万円 = 340万円

子A:1,300万円 × 15% - 50万円 = 145万円

子B:1,300万円 × 15% - 50万円 = 145万円

340万円 + 145万円 + 145万円 = 630万円

各人の相続税額

妻 :630万円 × 5,000万円/10,000万円 = 315万円

→配偶者の税額軽減((4)参照)により0円となる。

子A:630万円 × 2,500万円/10,000万円 = 157.5万円

子B:630万円 × 2,500万円/10,000万円 = 157.5万円

2.法定相続人とは?

法定相続人とは、民法で定められた被相続人の財産を相続する権利を有する人です。

被相続人の配偶者は必ず法定相続人となり、それ以外に関しては以下のように順位付けがされています。

第1順位:被相続人の子

第2順位:被相続人の両親

第3順位:被相続人の兄弟姉妹

また、養子縁組をすると、その養子は実子と同様の相続権を得ます。養子縁組を行うメリットは概ね以下のとおりです。

・相続税の基礎控除額が増加

・生命保険金の非課税枠が増加

・死亡退職金の非課税枠が増加

3.相続税の税率とは?

相続税の税率は、以下のとおり定められています。

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | ― |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

(出典:国税庁ホームページ「No.4155相続税の税率」)

相続財産が多くなると税率が高くなる累進課税です。

4.配偶者の税額軽減とは?

配偶者の税額軽減とは、被相続人の配偶者が実際に取得した正味の遺産額が、「1億6,000万円以下」又は「配偶者の法定相続分相当額」以下の場合は、配偶者に相続税がかからないという制度です。

5.土地の評価方法は?

土地の評価方法には、「路線価方式」と「倍率方式」があります。

「路線価方式」:

国税庁が定める路線価(路線に面する標準的な宅地の1㎡当たりの価額)を基に評価する方法です。地積に路線価を乗じて計算します。

「倍率方式」:

路線価が定められていない地域の評価方法です。

固定資産税評価額に国税庁が定める倍率を乗じて計算します。

また、土地(宅地)の相続税評価額を大幅に減額できる制度として「小規模宅地の特例」があります。概要は以下のとおりです。

| 限度面積 | 減額割合 | |

|---|---|---|

| 居住用宅地(被相続人の居住用) | 330㎡ | 80% |

| 事業用宅地(被相続人の事業用) | 400㎡ | 80% |

| 貸付事業用宅地(被相続人の貸付事業用) | 200㎡ | 50% |

【計算例】(※土地の形状等により各補正率による補正がありますが、単純化のため省略します。)

路線価方式の場合(居住用宅地)

① 200千円/㎡ × 350㎡ = 70,000,000円

(路線価) (地積)

② 70,000,000円 × 330㎡/350㎡※ × 80% = 52,800,000円

※小規模宅地の特例(居住用宅地)は330㎡まで適用可

① - ② = 17,200,000円

このように、土地の評価は売却時価ではないので低くなります。

6.金融財産の評価方法は?

金融財産の評価方法は以下のとおりです。

「預金」:

相続発生日の預金残高が評価額となります

。

ただし、定期預金等は相続開始日までの利息(既経過利息)を含める必要があります。また、外貨預金の場合は、相続発生日のTTB(対顧客電信買相場)により邦貨へ換算します。

「上場株式」:

保有株式数に株価を乗じて計算します。

なお、株価は以下のうち最も低いものとなります。

①相続開始日の終値

②相続開始日が属する月の毎日の終値の月平均額

③相続開始日が属する月の前月の毎日の終値の月平均額

④相続開始日が属する月の前々月の毎日の終値の月平均額

「非上場株式」:

非上場株式は、①取得者が支配株主(議決権の過半数を有する株主)の場合と②取得者が少数株主の場合で評価の算定が異なりますが、詳細は割愛します。

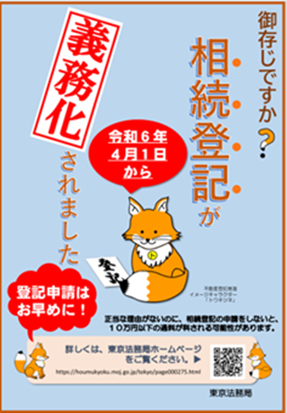

【注意!不動産を相続した場合には】相続登記の申請が義務化

令和6年4月1日から、不動産を相続した時には相続登記の申請が義務化されました。相続(遺言を含む。)により不動産の所有権を取得した相続人は、自己のために相続の開始があったことを知り、かつ、その不動産の所有権を取得したことを知った日から3年以内に相続登記の申請をすることが義務付けられました。なお、この相続登記の申請義務化の施行日は令和6年4月1日ですが、施行日より前に開始した相続によって不動産を取得した場合であっても、相続登記をしていない場合には、相続登記の申請義務化の対象となり、令和9年3月31日まで(不動産を相続で取得したことを知った日が令和6年4月以降の場合は、その日から3年以内)に相続登記をする必要があります。

出典:東京法務局ホームページ